La revolución financiera: El impacto de la banca como servicio y la inclusión financiera

Hace algunos años, la industria automotriz experimentó una transformación. Los autos ya no eran solo sedanes, hatchbacks o rancheras, sino que evolucionaron hacia vehículos nuevos y altamente personalizables en diferentes sectores. De manera similar, la industria de servicios financieros también ha cambiado.

Cada vez más, empresas no bancarias ofrecen servicios financieros, como billeteras digitales, cuentas, métodos de pago y opciones de financiamiento, lo que convierte a la mayoría de las empresas en fintechs. El objetivo final es retener clientes y aumentar el valor de por vida del cliente.

Hoy en día, las empresas de todas las industrias están considerando lanzar servicios financieros integrados. Según un nuevo estudio de Juniper Research, se estima que el mercado de finanzas integradas superará los $138 mil millones en 2026, frente a los $43 mil millones en 2021.

En respuesta a la demanda, los bancos e instituciones financieras están ofreciendo cada vez más banca como servicio, que consiste en servicios y tecnología empaquetados que permiten a otras empresas ofrecer soluciones bancarias con su propia marca.

¿Qué es la banca como servicio (BaaS)?

La banca como servicio es un término que describe la tecnología y los servicios que permiten a otras empresas ofrecer soluciones bancarias con su propia marca.

Navegando en la nube: desafíos y soluciones ante la escasez de habilidades

Navegando en la nube: desafíos y soluciones ante la escasez de habilidadesLos proveedores de BaaS ofrecen interfaces de programación de aplicaciones (API), que permiten a desarrolladores externos acceder a características y funcionalidades bancarias para construir productos y servicios financieros sobre plataformas existentes. Esto les permite a las empresas lanzar nuevos productos financieros rápidamente sin tener que construirlo todo desde cero.

Esta plataforma de marca blanca permite a las empresas enfocarse en sus competencias centrales mientras ofrecen servicios financieros valiosos a sus clientes. Los bancos e instituciones financieras se benefician del BaaS al expandir su base de clientes y aumentar sus ingresos sin incurrir en los costos de desarrollar y comercializar nuevos productos.

El BaaS se está convirtiendo rápidamente en una solución beneficiosa tanto para las fintechs como para los bancos tradicionales, ya que se adaptan al cambiante panorama de las finanzas. Las empresas ya no necesitan ser dueñas de un banco o una empresa de servicios financieros para ofrecer servicios financieros.

Existen varios casos de uso comunes para el BaaS, que incluyen:

- Permitir a las empresas ofrecer tarjetas de pago con su propia marca.

- Proporcionar opciones de financiamiento para empresas.

- Ofrecer programas de lealtad y recompensas.

- Integrar pagos en sitios web y aplicaciones móviles mediante API.

¿Qué son las finanzas integradas?

Las finanzas integradas se refieren a la integración de productos y servicios financieros en otros productos y servicios no financieros. Por ejemplo, un cliente puede suscribirse a un servicio y pagarlo con un pago mensual que incluye su hipoteca, préstamo de automóvil y otras deudas. Las finanzas integradas están diseñadas para hacer que los productos y servicios financieros sean más accesibles y convenientes para los clientes.

Algunos casos de uso comunes de las finanzas integradas incluyen:

El trabajo híbrido presenta desafíos para las mujeres en la industria de TMT

El trabajo híbrido presenta desafíos para las mujeres en la industria de TMT- Pagos dentro de aplicaciones

- Pagar facturas a través de un chatbot

- Hacer transferencias internacionales de dinero a través de una plataforma de redes sociales

- Comprar ahora y pagar después en el comercio minorista

- Descuentos automáticos o cashback en transacciones

Tendencias que afectan a los servicios financieros

Comprender y monitorear las tendencias en el campo de las finanzas integradas y el BaaS puede ayudar a los bancos y empresas no bancarias a identificar oportunidades y tomar decisiones estratégicas sobre el desarrollo de productos, asociaciones y planes de lanzamiento al mercado.

El aumento de la apertura

El aumento de la apertura en la industria de servicios financieros se debe a varios factores:

- Los clientes demandan más transparencia y control sobre sus datos y finanzas.

- Nuevas tecnologías como la inteligencia artificial y la banca móvil han facilitado que los consumidores comparen productos y servicios de diferentes proveedores.

- Los cambios regulatorios, como la Directiva de Servicios de Pago Revisada (PSD2) de la Unión Europea, han presionado a los bancos para que abran sus datos a proveedores externos.

En respuesta a estas tendencias, los bancos están adoptando cada vez más tecnologías de banca abierta, como las API abiertas. Estas API permiten a desarrolladores externos crear aplicaciones que interactúan con los sistemas centrales de un banco, brindando a los consumidores más opciones y flexibilidad para administrar su dinero.

Aunque la banca abierta presenta algunos desafíos para los bancos, como una mayor competencia y la necesidad de invertir más en seguridad, también presenta muchas oportunidades. Por ejemplo, los bancos pueden atraer nuevos clientes y estimular el crecimiento al ofrecer productos y servicios nuevos e innovadores.

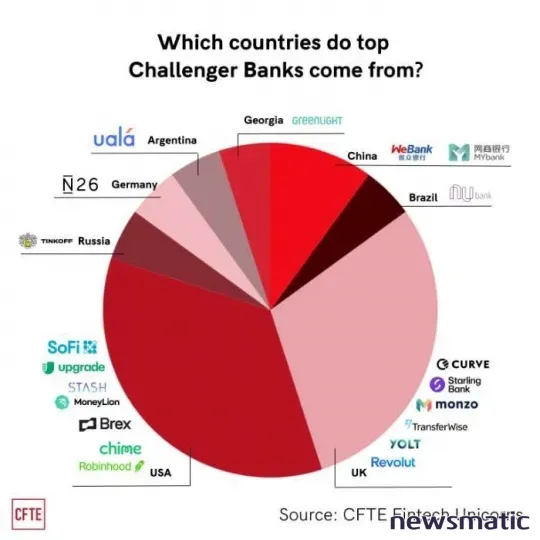

El ascenso de los bancos challenger

El aumento de los bancos challenger ha sido una de las tendencias más significativas que afectan a los servicios financieros en los últimos años. Los bancos challenger son bancos digitales que han experimentado un rápido crecimiento en Europa, pero una adopción menos entusiasta en Estados Unidos.

Sin embargo, la pandemia de COVID-19 ha acelerado su adopción en Estados Unidos, ya que se utilizaron bancos challenger para los pagos de estímulo por COVID-19. Como resultado, siete de los 20 principales bancos challenger son actualmente empresas estadounidenses.

Cómo los CIOs pueden proteger sus presupuestos de TI y mejorar las decisiones de gasto tecnológico

Cómo los CIOs pueden proteger sus presupuestos de TI y mejorar las decisiones de gasto tecnológico

Estos bancos challenger están teniendo un impacto en los servicios financieros al proporcionar una alternativa al sistema bancario tradicional. Por lo general, son más ágiles y se centran en el cliente, lo que resuena en los consumidores que buscan un servicio más personalizado.

Además, a menudo ofrecen características que los bancos tradicionales no tienen, como retiros gratuitos en el extranjero o descubiertos sin comisión. También ofrecen mejores tasas y tarifas que los bancos tradicionales, lo que los convierte en una opción más atractiva para muchos consumidores.

A medida que los bancos challenger continúan ganando popularidad, es probable que tengan un impacto cada vez más significativo en el panorama de los servicios financieros.

Demanda de experiencias integradas

Hay una creciente demanda de experiencias integradas en la industria de servicios financieros. Esto se debe a que los consumidores buscan formas más fluidas y convenientes de administrar su dinero.

En respuesta, los bancos y otros proveedores de servicios financieros están ofreciendo cada vez más productos integrados entre sí y con otros productos y servicios no financieros. Por ejemplo, Walmart anunció recientemente que está lanzando una startup fintech con el socio Ribbit Capital para ofrecer soluciones financieras modernas, innovadoras y asequibles a sus clientes.

Multiplicadores tecnológicos para un crecimiento sostenible

Multiplicadores tecnológicos para un crecimiento sostenibleRecientemente, IKEA también adquirió una participación del 49% en Ikano Bank, su socio bancario. Ikano fue parte de la compañía original antes de separarse en un negocio independiente en 1988. Esto nos muestra que IKEA ha visto el valor de ofrecer servicios financieros integrados con sus productos principales.

Los orquestadores de ecosistemas que ofrecen a los clientes la mayor integración posible estarán mejor posicionados para tener éxito en el futuro.

Cambios en los niveles de confianza en los servicios financieros

Una de las tendencias más interesantes en los servicios financieros es el cambio en los niveles de confianza entre los bancos tradicionales y las fintechs. Durante muchos años, los bancos tenían una ventaja de confianza sobre las fintechs, pero eso ya no es cierto.

En realidad, muchas marcas no bancarias ahora tienen niveles de confianza más altos que los bancos, y pueden aprovechar esto para ofrecer productos financieros. Esto representa una oportunidad para que los bancos licencien o coloquen su marca en productos con socios que tienen altos niveles de confianza. Al hacerlo, los bancos pueden aprovechar la creciente confianza en otras marcas y distribuir sus productos de manera más efectiva.

Por supuesto, los bancos no necesariamente necesitarán licenciar todos sus productos y servicios; más bien, pueden identificar mercados o productos en los que aprovechar la confianza de los no bancos sería más beneficioso. De cualquier manera, será interesante ver cómo se desarrolla esta tendencia en los próximos meses y años.

Oportunidades para bancos y empresas no bancarias

Existen muchas oportunidades tanto para los bancos como para las empresas no bancarias en las finanzas integradas.

Cómo implementar la gamificación en tu lugar de trabajo

Cómo implementar la gamificación en tu lugar de trabajoLas empresas no bancarias deben considerar si agregar banca tiene sentido dentro de la experiencia o el recorrido que ofrecen, si su oferta de finanzas integradas alcanzará el volumen necesario para justificar los gastos, y si tienen la capacidad técnica y operativa para trabajar con un banco.

Por otro lado, los bancos deben considerar si pueden transformarse realistamente para ofrecer banca como servicio, en qué productos y geografías deberían ofrecer BaaS y qué ventaja tienen frente a las experiencias de usuarios integradas que probablemente surgirán de minoristas y empresas de tecnología.

Las finanzas integradas son un campo en crecimiento con mucho potencial tanto para los bancos como para las empresas no bancarias. Al considerar estas preguntas, ambos grupos pueden aprovechar al máximo las oportunidades presentadas por este nuevo panorama.

En Newsmatic nos especializamos en tecnología de vanguardia, contamos con los artículos mas novedosos sobre CXO, allí encontraras muchos artículos similares a La revolución financiera: El impacto de la banca como servicio y la inclusión financiera , tenemos lo ultimo en tecnología 2023.

Artículos Relacionados